降准预期下的货币供应问题¶

统计信息:字数 4577 阅读10分钟

原作者:王克丹

开始本篇文章之前,先回顾此前一期文章的相关结论,

结论1:信贷关系创造了货币,贷款人通过借贷关系从银行贷出的货币具有市场的购买力,意味着市场上可以参与交易的货币供应量增加了,这个过程便是货币创造的过程。但也要注意不考虑利息时,企业、商业银行、央行也并不会因为这笔贷款而增加财富。

结论2:货币发行过程中所有环节财富会因为最终贷款人用贷款创造创造财富而增加,企业通过负债扩大生产、增加就业、创造利润,自己扣除利息也会从中获益,银行因为提供融资便利而可以吃利息差,央行则因为发行货币借给商业银行而获得净资产增加,利润率高的企业更期待借款扩大生产,利润率低的企业收益不足以弥补利息,市场会自发促进和淘汰企业,这里的收益不一定是实际收益,也可能是预期收益,商人可能对他的项目非常有自信,但市场却告诉他事实上并不赚钱,会出现一定比例的违约,比如银行将100万借给一个好吃懒做的老赖,他很快花光了这部分钱,并且没有偿还贷款,那么对于银行来说这就是一笔烂账,他自己的资产负债表就会出问题,因为银行赚的是利息差,而坏账很可能是失去全部的本金,所以银行都会严格控制坏账率,来保证自己在贷款中获得正的收益。

结论3:现金被分成了三部分:流通中的现金、央行手中保管商行的法定准备金和商行自愿持有的超额准备金,因为这三部分是实实在在的现金,创造货币的能力更强,所以又被称为初始货币、强力货币或者高能货币。央行要保证贷款风险可控,商业银行一笔钱就不能无限的放贷出去,又要保证客户取钱的时候能够取出,就要在每次贷款中留存一部分,规定每笔贷款商行必须上交给央行保存的现金称为法定准备金,占贷款的比例称为法定准备金率,**读者经常听到的降准就是降低法定准备金率,**留存的越少,放贷出去的规模上限越大,另外银行根据自己需要自愿持有的现金被称为超额准备金。

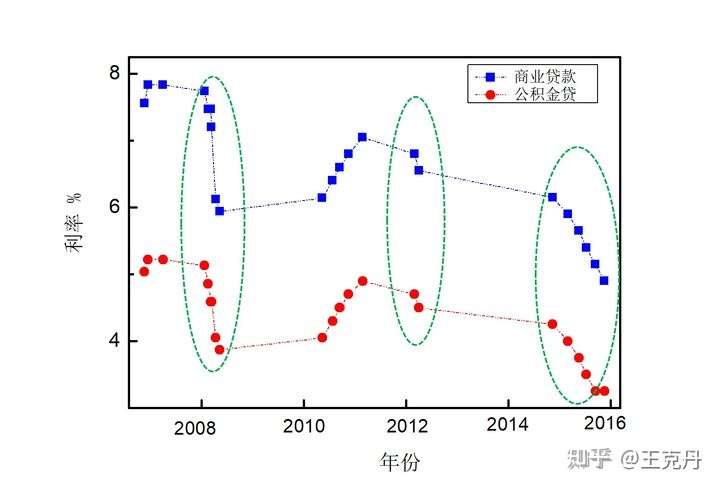

降息和降准与货币供应的关系可以理解为,前者是调节水龙头的大小,而后者决定了最大的水量,如下图所示,几乎每次的大规模放水之后的半年左右时间,就会掀起明显的资产泡沫,比如09年,13年以及著名的16年涨价去库存,15年6次的大规模降息放开了让水流入市场,第二年的资产价格暴涨也在情理之中。

与降息对比,降准与资产泡沫的关联度要差一些,表现的要平滑的多,趋势也比较明显,这里就不画图了,大致趋势是11年6月以后,逐年降准,以大型金融机构准备金率为例,从11年6月的21.5%逐渐下降到现在应该在12%,时不时就会用一下,总体下降了接近一半,还有多少空间呢?我们知道准备金是预防风险的一个工具,07年的系统性金融风险几乎可以忽略,那会居民杠杆率仅仅只有不到18%,而现在是62%,企业杠杆率也比现在低得多,宏观杠杆率越高,系统性金融风险压力越大,所以准备金率至少不能比07年还低吧。07年是什么水平呢?最低的时候是9.0%,也就是说,设置上限的降准对于货币供应的效果首先不如调节水龙头的降息来得直接,其次,下限大概也就还有3%左右可以用,而且年年降准,如果说是为了救市,那是不是意味着从11年以后每年都在救市?

所以,关于此次国务院降准的决议,并不会像很多媒体渲染的那么夸张的利好投资性资产,其次筹码非常有限,毕竟已经到11%了,法定准备金总不能比07年金融风险极低的时候还要少吧,参考来看最多也就2%左右的潜力,且大概率不会一次性用完,一年1%的话又是过去十年的常态,也并不是值得大幅度报到的事情,即使开会不说,根据趋势来看大概率也会降准。

最后,真正想要短期刺激经济热度,利率貌似还有一些空间,但这就是经济增速和系统性金融风险之间的取舍,就看敢不敢用了!